MSCI:アジア太平洋地域における2024年第1四半期の商業用不動産取引が縮小

日本はオフィス市場が高水準で年度を終え好調を維持

MSCI:アジア太平洋地域における2024年第1四半期の商業用不動産取引が縮小、日本はオフィス市場が高水準で年度を終え好調を維持

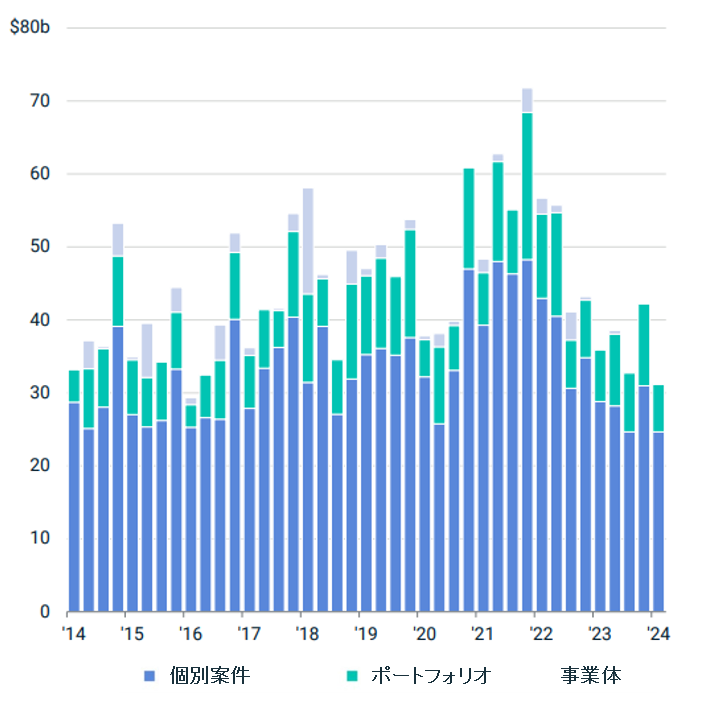

日本 - 2024年5月20日- MSCI Real Assets が発表した最新版「Asia Pacific Capital Trends」レポート から、2024年第1四半期の商業用不動産は、高金利環境および、共同住宅(アパートント)、オフィス、高齢者向け住宅の取引活動からの投資撤退が重しとなり、取引額が減少したことが分かりました。昨年の商業用不動産取引の減速が2024年第1四半期にも継続してみられましたが、アジア太平洋地域におけるデータセンター分野の取引は、デジタル経済を支える資産への需要拡大によって好調なスタートを切りました。

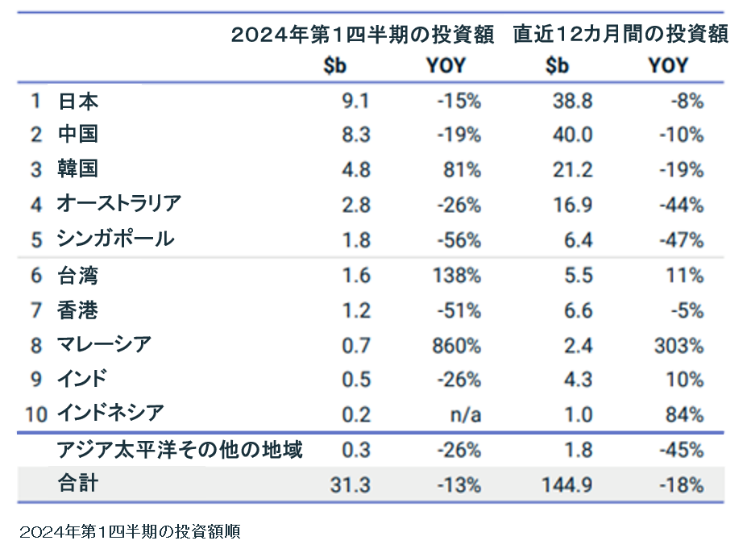

2024年第1四半期の取引総額は、前年同期比13%減の313億ドルでした。減少のペースは前期より加速したものの、前の5四半期と比べると鈍化傾向にあります。その中でも日本は好材料を示す市場の一つであり、オフィス投資の回復とその他のセクターにおける強力な買収のモメンタムが、最近の日銀による金利政策変更が投資家心理にほとんど影響を与えていないことを示唆しています。

MSCIの実物資産調査担当アジア責任者Benjamin Chow(ベンジャミン・チョウ)は、「日本は、2023年にプラスのリターンを実現した数少ない市場の一つであり、2024年当初の兆候から、多くの世界的投資家にとって引き続き重要な市場であることが示されています。投資家は昨今、キャッシュフローの安定性よりも成長を重視する傾向にあり、レジデンスセクターから、ホテル、データセンター、ロジスティクスの各セクターに資金をシフトさせつつあります」とコメントしました。

MSCIの実物資産調査担当アジア責任者のベンジャミン・チョウ

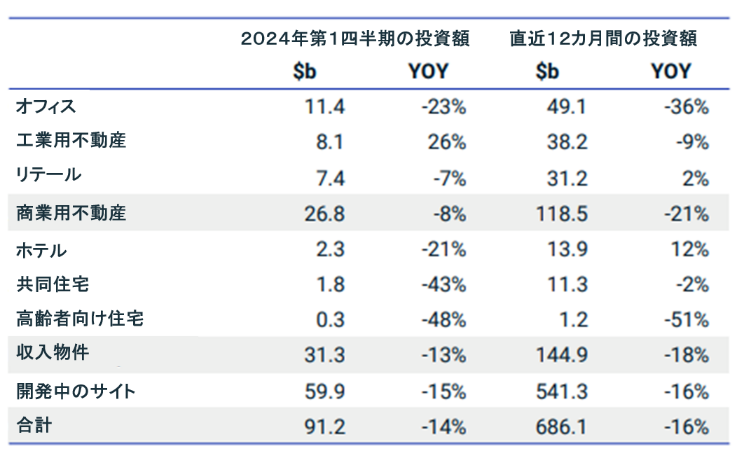

アジア太平洋地域における成長セクターへの関心は依然高く、常設データセンター資産の買収は第1四半期だけで総額16億ドルを超え、2023年の上半期と下半期の実績を上回りました。取引が低迷する中でアジア太平洋地域のもう一つの明るい材料といえるのがリテールセクターです。数期にわたる取引活動の不振を経て、リテールセクターに対する投資意欲がここ最近の数四半期で回復しつつあります。これには、アジア太平洋地域で不動産価格の再評価が最も大きかったリテールセクターからのリターンを狙おうとする投資家の動向が反映されています。第1四半期のリテールセクターの取引総額は74億ドルで、当該四半期における商業用不動産取引の約4分の1を占め、単一四半期の実績としては過去5年間で最大の割合を記録しました。

オフィスの取引額はアジア太平洋地域全体で縮小が続いており、昨年の1~3月期から20%以上減少しました。オフィスは、直近12カ月間の取引活動が前期を大幅に下回る状態が続いている唯一のセクターであり、これは、シンガポール、香港、大阪などの市場での取引が低迷していることに起因します。

共同住宅の買収は40%以上減少しましたが、投資家はホテル物件のコンバージョンという形で共同住宅へのエクスポージャーを拡大し続けており、シンガポールを始めとする複数の市場で同様の傾向がみられます。また、日本ではマルチファミリー物件の買収モメンタムがさらに鈍化しました。イールドの圧縮ペースは東京の中央商業地区(Central Business District; CBD)で減速した一方、その他の主要市場では同水準を保っています。3月に日銀がマイナス金利政策を解除したことから、マルチファミリーのイールドが低水準を維持するかどうかの見通しは不透明です。

昨年末には海外投資家からの投資意欲の低下や国内の流動性が懸念されましたが、ソウルのオフィス市場はそのような逆境をものともせず、この状況は少なくとも当分の間は続くと考えられます。オフィスは引き続き投資額が最も大きいセクターであり、大小様々な規模の値下げの波に後押しされ、3月には契約から案件のクローズに至るまで多数の新規取引が発表されました。

資料2:セクター別投資額(米ドル)

工業セクターの取引活動は借入コストが依然として低水準の日本と中国がけん引しており、この2カ国ではロジスティクス物件の活発な取引が行われました。豪州と韓国に関しては、工業資産のイールドの圧縮が進んだことが促進要因となり、取引は前年並みを維持しました。

アジア太平洋地域の商業用不動産に対する海外からの資金流入は低迷が続いています。域外からの流入額は若干増加したものの、域内の低調な投資活動によって相殺されました。4四半期のローリングベースでは越境投資の割合は25%弱で、過去10年間で最低の水準を記録しています。とはいえ、グローバルプレイヤーによる投資が一時的とはいえ下げ止まったという事実は明るい兆しだといえます。興味深い点としては、一部の国際的投資家が複数の市場で取引を実際に行っていることが挙げられます。

資料3:市場別投資額(米ドル)

複雑な状況にある香港の取引活動

しばらく低迷期にあった香港のリテールセクターは、第1四半期にショッピングセンターの買収が相次ぐなど、取引活動の活性化要因であるイールドの拡大を背景に好転し始めている一方で、好立地にある店舗やオフィスに関しては、強気の価格設定が需要の回復に悪影響を及ぼしています。しかし唯一の例外は最近竣工した香港島CBDのオフィスビルの売却です。半分が空室のこのオフィスの価格は1スクエアフィートあたり8000香港ドル強で、近年行われたオフィスのエンブロック取引の価格よりもはるかに安くなっています。香港のオフィス物件のイールドは2023年にわずかな圧縮があったものの、2024年に入って再び上昇が始まっています。

シンガポールは郊外のショッピングモールがけん引

シンガポールの商業用不動産で最も好調なのはリテールセクターです。共同所有不動産の分譲(ストラタ販売)を含むオフィス市場の取引は著しく鈍化しており、過去1年間のオフィス取引件数は工業セクターとリテールセクターを下回りました。今注目を集めているのはレジデンスとコ・リビングで、2024年の第1四半期には3軒のホテルがコンバージョン目的で買収されています。その一方で郊外のショッピングモールは、価格がほぼピーク並みでイールドは長期平均と同水準であるにもかかわらず、直近の数四半期に取引が相次ぎました。第1四半期最大の案件は、4%近い利回りと2022年半ばの最終査定額を約18%上回る価格で取り引きされた全店舗稼働中のショッピングモールです。

中国の商業用不動産は依然活況

中国での取引活動は2023年第1四半期から19%減少しましたが、資産取引額は400億ドルに上り、最大市場としての地位を過去12カ月間維持し続けています。工業、リテールの各セクターはいずれも対前年比で大幅な拡大がみられたものの、オフィスセクターは依然低迷が続いています。賃貸マンションセクターでは1000ユニットの物件の売却が行われるなど、引き続き好調を維持しています。上海ではオフィス物件への投資がほぼ3分の2減少し、第1四半期のオフィス市場で順位を北京に譲る結果となりました。

日本はオフィスと工業が後押し

2023年に好調だった日本は2024年第1四半期に首位となり、その勢いはいまだ継続しています。1兆3500億円(91億ドル)という第1四半期の投資総額は、5年平均の1兆4400億円とほぼ同水準であることから、最近の日銀による金利政策変更は今のところ投資家の心理にほとんど影響を与えていないように思われます。東京では第1四半期だけで50億ドルを超える取引が行われ、アジア太平洋地域の都市ランキングでトップとなりました。

とりわけ日本のオフィスセクターは、最初の9カ月間に投資意欲が減退したものの、その後持ち直して最終的には高水準で年度を終えました。東京のオフィス物件に対する関心の低下は、2024年上旬に丸の内にあるオフィスタワーの5フロアが400億ドルを超える価格で売却されたのを機に反転します。また、工業セクターも活況を呈し、当該四半期にロジスティクスセンターとデータセンターの大規模な取引が複数行われました。マルチファミリー市場では、資産件数29件のポートフォリオが複数の海外投資家に売却されました。

韓国のロジスティクスセクターが好転

韓国では、2024年第1四半期の取引額が低調だった昨年から80%以上増加して回復に転じました。しかし5年平均と比較すると取引活動は約30%にとどまります。それでもソウルは、高金利環境にもかかわらず大型取引が相次ぐ世界的に数少ないオフィス市場の一つです。過去12カ月のオフィス物件の取引件数は前年同期から微増ですが、パイプラインは好調を維持しており、3月末時点で1億ドルを超えるオフィス取引が8件残っています。

2024年第2四半期の見通し:投資活動の回復が長引く見込み

第2四半期に向けて投資活動の減少傾向が底を打つ複数の兆候が見受けられます。契約締結後で未完了の取引を指すパイプラインは、直近の数四半期で比較的堅調を維持していることに加えて、韓国と豪州のオフィスおよび豪州のウェアハウスなどの機関投資家向けセクターでは、イールドの拡大が収まり始めています。しかし、底打ちが近いからといってすぐに回復に向かうわけではありません。日本と中国以外の大半の市場では、借入コストに対するイールド・スプレッドが低水準またはマイナスのまま推移しており、2022年以前は大規模なリターンが期待できた多くの案件も、現在の負債コストを考えるともはや当時ほどの魅力はなくなっています。いまだ多くのことが米主導の利下げのタイミングと規模に左右される状況にあり、利下げが実行されるかどうかがここ数週間の議論になっています。とはいえ、この谷が波乱に満ちたものになることは間違いないでしょう。

—ENDS—

編集者注記

Asia Pacific Capital Trendsは、オフィス、工業、リテール、共同住宅(アパートメント)、ホテル、高齢者向け住宅の物件および1000万ドル超のポートフォリオのデータに基づき作成しています。特に断りのない限り開発中のサイトは含まれません。また、特に断りのない限りデータは2024年4月26日時点の情報です。正確と考えられるデータを使用していますが、その正確性を保証するものではありません。

本レポートとデータの出典は必ずMSCI Real Assetsとして記載してください。MSCI Real AssetsはMSCIの関連会社です。

MSCIについて

MSCIは、重要な投資判断に不可欠な支援ツールとサービスを世界中の投資家に提供する大手金融サービス企業です。当社は、お客様のより良い判断を後押しするため、50年以上にわたって築いてきたリサーチ、データ、テクノロジーの専門知識を活用することで、お客様がリスクとリターンの主要因を理解・分析し、より効果的なポートフォリオを自信を持って構築できるよう支援しています。また、お客様の投資プロセス全体に対する洞察力を高め、透明性の向上を可能にする、業界をリードするリサーチ強化型ソリューションを構築しています。詳細は、www.msci.comをご覧ください。

.jpg)

-1.jpg)

_クレジット追加.jpg)

.jpg)