C&W、2024年Q1 の東京オフィス市況 空室率は供給に連動して上昇へ、名目賃料は小幅な上昇

グローバル不動産総合サービス会社のクッシュマン・アンド・ウェイクフィールド(グローバル本社:米国イリノイ州シカゴ、日本本社:千代田区永田町、C&W)は、東京におけるオフィス市況について最新のレポートを発表致しました。

ダウンロードは こちらから

2024年第1四半期 市況

需給

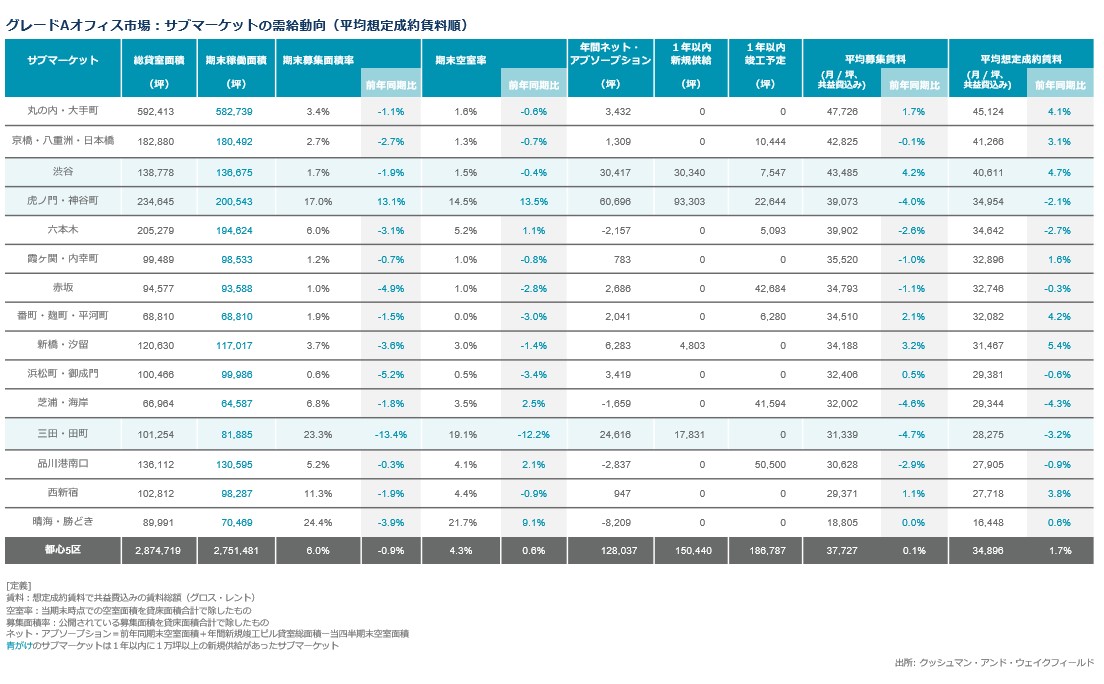

2024年第1四半期末の都心5区グレードAオフィスの年間ネットアブソープションは、就業者数増加等を背景に128千坪と対前年比62.8%増加、募集面積率は前年同期比0.9pp低下の6.0%となった。しかし、空室率は前年同期比0.6ppと僅かに上昇し4.3%となった。虎ノ門・神谷町エリアで1年以内に竣工したビルが依然として空室を抱えていること、晴海・勝どきエリアで大規模な空室が発生したためである。当社が定義する都心5区グレードAオフィスのサブマーケット35地域のうち25地域の空室率が2%未満となっており、総じて需給はタイトに推移している。新規供給が継続した三田・田町エリアはJRの利便性と賃料の値ごろ感から需要が高まり、空室率が前年同期から12.2pp低下し19.1%となったものの、依然として高い水準を推移している。

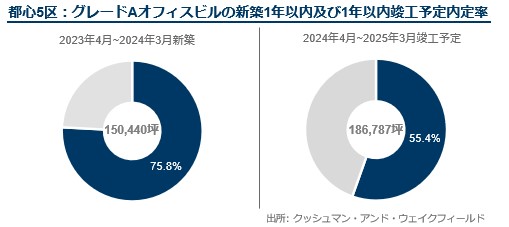

2024年第1四半期末の内定率をみると、竣工1年以内のビル(貸室総面積約15万坪)で75.8%、今後1年以内に竣工予定のビル(貸室総面積約19万坪)では55.4%。満室稼働での竣工を目指し賃貸条件を緩和するなど、貸主のスタンスに違いがあるものの、今後1年以内に竣工予定の赤坂、六本木エリア等のビル及びその周辺の競合物件で内定率が低い傾向にある。2023年に竣工したビルへの移転に起因する二次空室は限定的だが、2024年末以降に市場に顕在化するとみられる。空室率が2%未満のサブマーケットが大半を占める中、過去10年平均の7割に新規供給量が抑制される2024年の需給はタイトに推移し、空室率は4%半ばでほぼ横ばいの予想。2025年は過去10年平均の1.5倍の新規供給に加え、二次空室も顕在化し、需要の上昇は見込まれるものの供給を吸収しきれず、空室率は6%後半を目途に上昇すると予測される。

賃料

2024年第1四半期の都心5区グレードAオフィス全体の平均想定成約賃料は前年同期比1.7%上昇の34,896円となり、募集賃料の上昇幅を上回った。新橋・汐留エリアや渋谷エリアの新築ビルが全体の賃料水準を引き上げた。また、空室の少ない丸の内・大手町エリアでは、募集賃料に近い水準で成約されるケースが増加傾向にあり、想定成約賃料が上昇した。

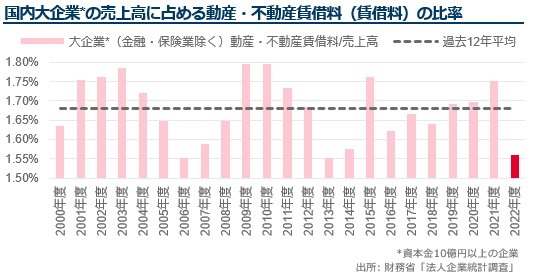

想定成約賃料上昇の背景として、需給ひっ迫以外の要素では、好調な企業収益も挙げられる。売上高対比の賃借料の比率をみると、2022年度は過去最低水準の1.6%へ低下。 前年度比、賃借料は1.4%、売上高は9.0%上昇していることからも、企業の収益力改善が賃料の伸びを大幅に上回っていることがわかる。

他方、賃貸ビルオーナーにおいても、かねてからの賃貸事業費用の上昇を賃料へ積極的に転嫁していく必然性が高まっている。J-REIT所有の都心5区のオフィスを対象に稼働面積坪当たりの賃貸事業費用の推移を、国による電気・ガス価格激変緩和対策事業による電気料金負担軽減策の施行前の2023年上半期と2019年上半期で比較すると、月1,000円/坪程度上昇している。2024年5月で同支援は終了し、コストプッシュ型インフレの継続から、賃貸事業費用も今後2年間で年率1.0%程度上昇し、高止まりすると予想される。既に一部のオーナーが契約更新時等にテナントに対し月1,000円/坪程度の共益費相当額の値上げを求めているケースがある。賃貸事業費用上昇分が賃料・共益費に織り込まれていく蓋然性は高い。しかし、新規供給の集中した虎ノ門・神谷町エリアや三田・田町エリア、及び芝浦・海岸などの周辺エリアでは、2024年第1四半期の想定成約賃料は前年から2.1~3.7%下落した。新規供給が集中するエリアや需要が低いエリア、競争力の低いビルなど特殊要因がある場合、賃料の価格競争から賃料への価格転嫁は難航する。

アウトルック

室率は供給に連動して上昇へ:都心5区グレードAオフィス空室率は、供給が小休止となる2024 年内は4%半ばで緩やかに推移。新規供給が倍増する2025年以降は、供給が年間需要を上回り、二次空室も顕在化していく見通し。2025年以降は6%後半を目処とした空室率の上昇を見込む。企業の好調な業績及びオフィス・ワーカー数の増加を踏まえ、タイトな需給環境が継続している大半のサブマーケットでは、引き続き需給が逼迫すると見込む。一方、近隣エリアでの新たな新規供給の影響など、一部のビルの内定率低迷が見込まれる虎ノ門・神谷町エリアや三田・田町エリア周辺は、2024年内は空室率が高い水準を維持し、マーケットの二極化が続く見通し。

名目賃料は小幅な上昇:市場全体の想定成約賃料は今後2年間で年1%弱程度の上昇、予想インフレ率を控除した実質賃料は約1%の下落を見込んでいる。タイトな需給環境が継続している大半のサブマーケットでは、年1.5%程度の賃料上昇を見込む。これは2019年以降からのインフレに伴うコスト増加分の6割程度に相当する。しかし、虎ノ門・神谷町エリアや三田・田町エリア周辺の想定成約賃料は、ほぼ横ばいから2年で1%程度までの微減と予測される。競争力の低い賃貸ビルのオーナーにおいては、フリーレントの付与や内装造作費のテナント負担軽減等を含めた賃貸条件を柔軟に設定していくことを推奨。 テナントにおいては、需給が緩んだサブマーケットにおいて引き続き好条件が期待できる一方、丸の内・大手町エリアをはじめとする需給がタイトなサブマーケットは、徐々に賃料条件が上昇することが予測されるため、長期間のフリーレント等の好条件を得るためには、早期の検討を推奨。

ダウンロードはこちらから

‐以上‐

クッシュマン・アンド・ウェイクフィールドについて

クッシュマン・アンド・ウェイクフィールド(C&W)はニューヨーク取引証券所に上場している世界有数の事業用不動産サービス会社です。世界約60カ国、400拠点に約52,000人の従業員を擁しています。施設管理、売買仲介、鑑定評価、テナントレップ、リーシング、プロジェクト・マネジメントなどのコア・サービス全体で、2022年の売上高は101億ドルを記録しました。受賞歴のある企業文化や、ダイバーシティ、エクイティ&インクルージョン(DEI)、環境、社会、ガバナンス(ESG)へのコミットメントにより、業界内外から高い評価を頂いております。詳しくは、公式ホームページ https://www.cushmanwakefield.com/ja-jp/japan にアクセスするか公式ツイッター @CushWake をフォロー下さい。

.jpg)

-1.jpg)

_クレジット追加.jpg)

.jpg)